|

|

| |||||||||||||||||

|

Martedì 20 ottobre 2020 - Numero 844 - LIVELLO 1

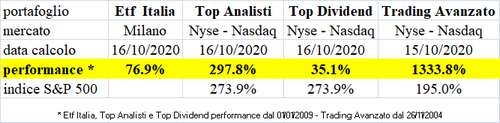

DETTAGLI DEI PORTAFOGLI al 16 ottobre 2020 ETF ITALIA - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Incluso nell'iscrizione di Secondo Livello - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. TRADING AVANZATO - Incluso nell'iscrizione di Terzo Livello - Questo particolare modello si compone costantemente di sei società internazionali, selezionate con una ricerca approfondita tra le oltre 5.000 aziende quotate sui principali mercati americani, in base alle raccomandazioni di un pannello di importanti broker e analisti, utilizzando uno screening composto da rigidi criteri basati sui fondamentali. In particolare, la nostra preferenza è indirizzata verso società leader, caratterizzate da forti prospettive in termini di aumenti del business, dividendi crescenti nel tempo, e multipli a sconto rispetto al mercato, ricercando quelle più sottovalutate del momento. Le società inserite nel modello vengono monitorate e aggiornate ogni giovedì, con l'obiettivo di ottenere performance superiori e modificando rapidamente quelle posizioni che non sono più allineate ai requisiti richiesti. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

Dieci società internazionali ad elevato dividendo e forti potenziali di crescita per i prossimi 12 mesi. Nel report di oggi analizziamo nel dettaglio il nostro popolare portafoglio Top Dividend, composto da dieci società Usa selezionate con particolari criteri di ricerca e revisione tra quelle con i dividendi più elevati. La settimana appena trascorsa è stata caratterizzata dalla pubblicazione dei risultati trimestrali da parte di alcune importanti aziende presenti da tempo all'interno dei nostri portafogli. In particolare, Walgreens Boots Alliance, Inc. (WBA), il grande network mondiale di farmacie, ha annunciato ricavi e utili superiori alle attese, con ricavi nel trimestre per 34,7 miliardi, contro 34,4 miliardi delle attese, e utili pari a 1,2 dollari per azione, contro 0,96 dollari delle attese. In aggiunta, venerdì scorso il Presidente Trump ha annunciato durante un discorso in Florida, di avere stipulato con Walgreens e con CVS Health un accordo per la somministrazione gratuita del vaccino per il Covid 19 direttamente presso tutte le farmacie dei due gruppi, non appena questo sarà disponibile. Ci sono già dozzine di vaccini coronavirus in fase di test clinici, ma nessuno di loro ha avuto abbastanza tempo per essersi dimostrato sicuro ed efficace. In particolare, BNT162, un vaccino basato sulla tecnologia messenger RNA (mRNA) realizzato dalla tedesca BioNTech (NASDAQ:BNTX) in collaborazione con il suo grande partner farmaceutico Pfizer (NYSE:PFE), potrebbe essere già pronto entro la fine di novembre. Pfizer ha già mostrato alla stampa i primi flaconi contenenti il nuovo farmaco. Nello scorso mese di luglio, il governo degli Stati Uniti aveva già effettuato un ordine iniziale per 100 milioni di dosi di BNT162 per 1,95 miliardi di dollari, assicurandosi un'opzione per acquisire ulteriori 500 milioni di dosi. Dopo l'annuncio, venerdì scorso Biontech ha messo a segno un rialzo di +4,1%, portando il guadagno alla cifra record di +560% negli ultimi 12 mesi. Anche Pfizer ha evidenziato una crescita di +3,8% nella seduta di venerdì, ed ha annunciato che probabilmente chiederà l'autorizzazione per il vaccino entro la terza settimana di novembre, con il probabile inizio della distribuzione a partire dal 25 novembre.

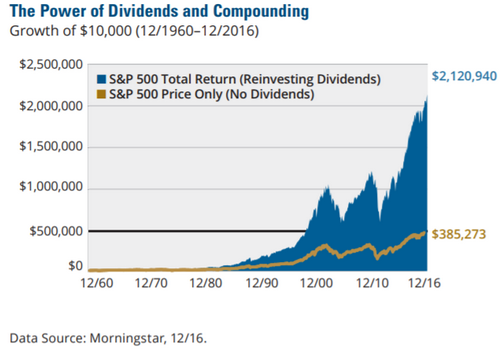

Tutte le tre società coinvolte in questi accordi (Walgreens, CVS Health e Pfizer) fanno già parte da tempo del nostro portafoglio TOP Analisti e, su queste basi, riconfermiamo il nostro giudizio BUY, con forti prospettive di crescita previste per i prossimi anni. Un'altra grande multinazionale farmaceutica, Johnson & Johnson (JNJ) è in corsa per il vaccino coronavirus, anche se recentemente ha interrotto la sperimentazione per approfondimenti sulla salute di uno dei volontari. Negli ultimi decenni, Johnson & Johnson è stato un vero campione per performance e dividendi. La scorsa settimana ho pubblicato su dividendi.org un approfondimento su questa società intitolato: "Come accumulare 98 milioni di dollari in 76 anni - La storia di Johnson & Johnson dalla sua quotazione a Wall Street". In questa analisi si evidenzia come il tempo è sicuramente dalla nostra parte con gli investimenti su società di successo in borsa. Johnson & Johnson appartiene attualmente al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo, a cui è dedicato interamente il report di oggi. Per mantenere un profilo di elevata qualità delle aziende selezionate, in abbinamento al requisito di dividendo elevato, negli ultimi mesi abbiamo inserito un ulteriore nuovo parametro di selezione, che richiede per l'appartenenza al Top Dividend un track record almeno 25 anni di crescite consecutive dei dividendi. La attuale fase di debolezza dell'economia globale, sta causando una contrazione degli utili per diverse aziende quotate, mettendo a rischio la sostenibilità futura dei dividendi. In alcuni casi sono già stati annunciati tagli o sospensioni delle prossime cedole, causando conseguenti ribassi dei titoli in borsa. Per limitare questo trend, stiamo puntando maggiormente sulla qualità del dividendo e sulla sua sostenibilità futura, piuttosto che sul livello del rendimento immediato in assoluto. Statisticamente, le aziende con oltre 25 anni di aumenti dei dividendi, hanno dimostrato negli ultimi anni una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati. In particolare, le dieci aziende che abbiamo selezionato oggi per il nostro portafoglio vantano in media ben 46 anni di crescite dei dividendi, ed hanno superato indenni numerosi cicli di recessione economica ed eventi negativi, come guerre locali e regionali, gravi attentati e shock petroliferi che si sono alternati in questi ultimi decenni. Movimenti di oggi per il portafoglio Top Dividend: Vendite: riduciamo l'esposizione sul titolo e vendiamo PASSA AL LIVELLO 2, dividendo 2,7% annuo, realizzando una parte della performance di +21,9% ottenuta sul titolo in meno di tre mesi dal nostro inserimento in portafoglio del 28 luglio 2020. Nuovi acquisti: utilizziamo il controvalore derivante dalla vendita di oggi per acquistare ulteriori PASSA AL LIVELLO 2, dividendo 8,7% annuo e potenziale +21,9% sulla base delle valutazioni di 10 analisti internazionali. Questo portafoglio, partito nel settembre di 20 anni fa, è un potente strumento che permette di beneficiare di una elevata rendita passiva, abbinata a potenziali capital gain di medio termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca in grado di identificare ogni mese un ristretto gruppo di dieci società caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato. L'importanza dei dividendi nel lungo termine e analisi storiche Approfittando delle valutazioni interessanti, proseguiamo nella nostra strategia indirizzata all'investimento in società caratterizzate da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate, e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Morningstar, che prende in considerazione 56 anni di borsa Usa (dal 1960 al 2016), un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo dell'indice S&P500, si è trasformato a fine 2016 in un importo pari a 2.120.940 dollari, considerando il reinvestimento dei dividendi, contro 385.273 dollari senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

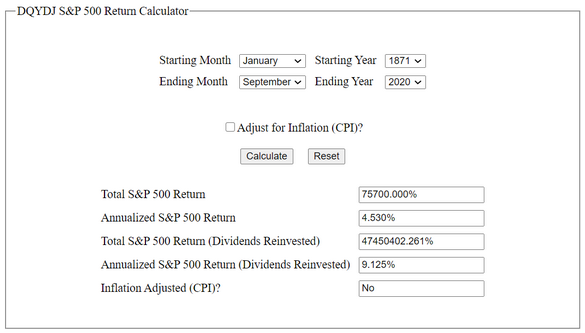

Performance e dividendi dal 1871 ad oggi Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che i dividendi acquistano nel lungo termine ancora maggiore importanza nella determinazione della performance complessiva. Dal gennaio 1871 ad oggi la performance della borsa Usa è stata pari al 4,5% annuo composto senza considerare i dividendi e del 9,1% annuo composto calcolando il reinvestimento dei dividendi. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 758 dollari senza considerare i dividendi e ben 474.505 dollari con i dividendi! (fonte dqydi.net)

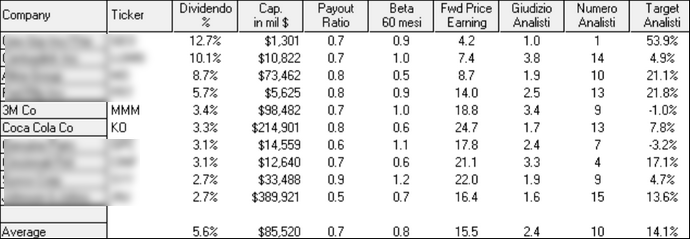

In sintesi, i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso. Dividendo 5,6% - I dieci titoli del nuovo portafoglio Top Dividend (per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend. Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 5,6% annuo, contro 1,6% dell'indice S&P500, con un massimo di 12,7% annuo per la società con il maggiore dividendo, ad un minimo di 2,7% annuo per la società con il minore dividendo. Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 85,520 miliardi di dollari, con un massimo di 393 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 1,3 miliardi per la società con la minore capitalizzazione. Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,7. Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,8 con una rischiosità inferiore rispetto al mercato. Fwd Price Earning: E' uno degli indicatori più usati nella valutazioni delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il rapporto medio delle dieci società del portafoglio è pari a 15,5 volte, contro 22,5 volte dell'indice S&P500. Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a 2,4 (in una scala da 1 Strong Buy, a 5 Sell). Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale a di 10 analisti. Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +14,1%. Sommando i dividendi previsti, pari ad un ulteriore 5,6% annuo, il rendimento obiettivo totale sale a +19,7%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo. Considerati i dividendi elevati e i fondamentali a sconto in borsa, i dieci titoli che compongono attualmente il modello resteranno in portafoglio senza variazioni per le prossime quattro settimane, fino a martedì 17 novembre 2020, data del prossimo aggiornamento mensile. Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

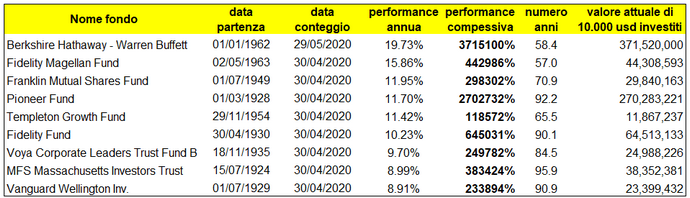

Investiamo sulle stesse società contenute nei portafogli dei grandi investitori ed analisti internazionali Ogni settimana monitoriamo i portafogli e le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri modelli quelle aziende che hanno ottenuto i maggiori risultati e crescite dei dividendi nel medio lungo periodo. Nella tabella qui sotto evidenziamo le performance storiche di alcuni dei grandi portafogli e fondi internazionali a cui si ispira il nostro report.

Disclaimer: Dividendi.org è un blog a carattere informativo e divulgativo sui mercati. Le notizie pubblicate non possono in alcun modo essere considerate come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. Dividendi.org prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. Dividendi.org non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@dividendi.org con una richiesta in tal senso |

|||||||||||||||||