|

|

| |||||||||||||||||

|

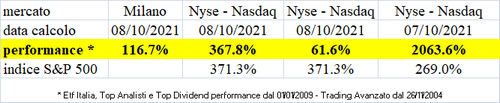

Martedì 12 ottobre 2021 - Numero 895 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 8 ottobre 2021

ETF ITALIA - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Incluso nell'iscrizione di Secondo Livello - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. TRADING AVANZATO - Incluso nell'iscrizione di Terzo Livello - Questo particolare modello si compone costantemente di sei società internazionali, selezionate con una ricerca approfondita tra le oltre 5.000 aziende quotate sui principali mercati americani, in base alle raccomandazioni di un pannello di importanti broker e analisti, utilizzando uno screening composto da rigidi criteri basati sui fondamentali. In particolare, la nostra preferenza è indirizzata verso società leader, caratterizzate da forti prospettive in termini di aumenti del business, dividendi crescenti nel tempo, e multipli a sconto rispetto al mercato, ricercando quelle più sottovalutate del momento. Le società inserite nel modello vengono monitorate e aggiornate ogni giovedì, con l'obiettivo di ottenere performance superiori e modificando rapidamente quelle posizioni che non sono più allineate ai requisiti richiesti. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

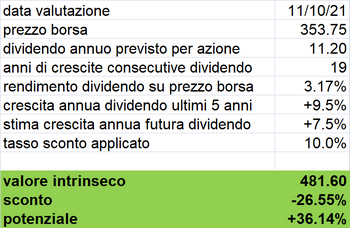

19 anni di crescite dei dividendi e utili triplicati dal 2011. Un leader a sconto nel settore strategico della difesa. Proseguendo nel suo trend di crescita, nelle scorse settimane l'azienda ha annunciato un nuovo rialzo di +7,7% del prossimo dividendo trimestrale, che sarà messo in pagamento il 27 dicembre. Su queste basi, utilizziamo parte della liquidità disponibile in portafoglio, derivante dagli ultimi dividendi incassati, per acquistare il titolo. Questa operazione produrrà da subito ulteriori 44 dollari di rendita annua per il nostro modello. Secondo le nostre valutazioni, la società offre elevati potenziali di crescita dalle attuali quotazioni di borsa. Il dato viene confermato anche dagli analisti, che attribuiscono al titolo un rating BUY, con un target medio pari a +20% dai livelli attuali. La settimana appena trascorsa è stata caratterizzata da diffusi rialzi per i nostri portafogli, sulla scia del buon andamento di Wall Street, dopo i dati positivi del mercato del lavoro e dopo gli annunci sull'aumento del tetto del debito da parte dell'amministrazione americana. In questo contesto, ben 13 società del nostro modello Top Analisti hanno registrato guadagni settimanali superiori al 3%. Tra queste, cinque società appartengono al settore assicurativo, favorito dal trend di aumento dei tassi. In particolare, spicca il forte balzo in avanti di Unum Corp, quotata sul Nyse con simbolo UNM, con un progresso di +9,5% da venerdì scorso, che porta il guadagno a +49,2% da maggio 2020, data del nostro primo inserimento in portafoglio. Fondata nel lontano 1848 ed oltre 10.000 dipendenti, questa società, tramite le sue controllate, fornisce soluzioni di protezione finanziaria e assicurativa negli Stati Uniti, nel Regno Unito, in Polonia e a livello internazionale. Opera attraverso i segmenti Unum US, Unum International, Colonial Life e Closed Block. La società offre una vasta gamma di prodotti assicurativi, tra cui piani per la previdenza integrativa individuali e collettivi, coperture per le disabilità e invalidità a breve e lungo termine, assicurazioni vita individuali e collettive, coperture integrative e volontarie per infortuni, malattie gravi e cure dentali. Alle attuali quotazioni, la società offre un dividendo pari al 4,2%, in rialzo da 12 anni consecutivi. Il rendimento sale al 6,3% sui nostri prezzi originali di carico (yield on cost). Nonostante i forti progressi, il titolo quota ancora a livelli interessanti, con un price earning pari a sole 5,2 volte gli utili previsti per l'anno in corso e mantiene intatte le prospettive di crescita per i prossimi anni. Su queste basi riconfermiamo il rating BUY su questa società. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online. Portafoglio Top Analisti Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello. Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,4 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato). Potenziale portafoglio Top Analisti a 6-12 mesi: +18,8% (15,7% target medio analisti +3,1% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell. Movimenti di oggi per il portafoglio Top Analisti: Vendite: PASSA AL LIVELLO 2. Nuovi acquisti: utilizziamo parte della liquidità disponibile derivante dagli ultimi dividendi incassati e acquistiamo PASSA AL LIVELLO 2. Questo nuovo investimento di oggi dovrebbe generare da subito ulteriori 44 dollari annui di rendita aggiuntiva. Vediamo ora nel dettaglio l'analisi della nuova società che acquistiamo oggi per il portafoglio. Nuovo BUY - 19 anni consecutivi di aumenti dei dividendi e target superiori al 50% per il leader nel settore strategico della difesa Principali motivazioni di acquisto: Nelle scorse settimane l'azienda ha annunciato un nuovo rialzo di +7,7% del prossimo dividendo trimestrale, che sarà messo in pagamento il 27 dicembre, agli azionisti registrati in data 30 novembre 2021 (data ex dividend). Il nuovo acquisto di oggi, beneficerà quindi del nuovo incremento. Operando nel comparto strategico della difesa, questa società fa parte di un settore tradizionalmente più protetto dalle oscillazioni dell'andamento economico, in quanto i suoi ricavi sono in gran parte collegati a commesse governative. Recentemente, il presidente Biden ha richiesto al congresso un aumento del 2% delle spese per la difesa degli Stati Uniti. Il Dipartimento della Difesa degli Stati Uniti rappresenta circa il 65% delle entrate della società. Le vendite internazionali rappresentano quasi il 25% delle entrate. Il restante 10% proviene da varie agenzie governative statunitensi. In questo contesto, gli analisti di Morningstar hanno dichiarato: "Consideriamo questa azienda di altissima qualità come l'appaltatore principale della difesa, data la sua alta esposizione nel programma aeronautico e nel suo business missilistico". I governi dei principali paesi del mondo, sono poco propensi a tagliare le spese militari, favorendo in questo modo la stabilità dei ricavi per le aziende operanti nel settore. Considerata la complessità e delicatezza del business, gli attuali competitor operano in una sorta di oligopolio, rendendo molto difficile l'ingresso sul mercato di nuovi operatori. Alle attuali quotazioni questa società rappresenta una interessante e rara opportunità, caratterizzata da dividendi elevati e forti potenziali di crescita per i prossimi anni. In aggiunta, sulla base delle nostre valutazioni il titolo offre uno sconto di oltre il 25% in borsa rispetto al valore intrinseco calcolato. Su queste basi, acquistiamo oggi il titolo, con l'obiettivo di incrementare la rendita del nostro portafoglio Top Analisti.

Descrizione del business: Fondata nel 1912 ed oltre 110.000 dipendenti, questa società è un leader globale nel settore della difesa, sistemi di sicurezza e aerospaziali, e opera in tutto il mondo nella ricerca, progettazione, sviluppo, produzione, integrazione e supporto di sistemi tecnologici avanzati. Opera attraverso quattro segmenti: Aeronautica, Missili e Controllo del Fuoco, Sistemi Rotativi e di Missione e Sistemi Spaziali. Il segmento Aeronautica offre aerei da combattimento e mobilità aerea, veicoli aerei senza equipaggio e tecnologie correlate. Il segmento Missili e Controllo del Fuoco fornisce sistemi di difesa aerea e missilistica, missili tattici e sistemi di armi d'attacco di precisione aria-terra, logistica, sistemi antincendio, supporto alle operazioni di missione, preparazione, supporto ingegneristico e servizi di integrazione, veicoli terrestri con equipaggio e senza equipaggio e soluzioni di gestione dell'energia. Il segmento Sistemi Rotativi di Missione offre elicotteri militari e commerciali, sistemi di missione e combattimento navale e sottomarino, sistemi di missione e sensori per aeromobili rotanti e ad ala fissa; sistemi di difesa missilistica marittima e terrestre, sistemi radar, navi da combattimento, servizi di simulazione e formazione; e sistemi e tecnologie senza equipaggio. Supporta anche i clienti governativi nella sicurezza informatica e fornisce comunicazioni e capacità di comando e controllo attraverso soluzioni di missione per applicazioni di difesa. Il segmento Sistemi Spaziali offre satelliti, sistemi di trasporto spaziale, sistemi missilistici strategici, avanzati e difensivi, sistemi e servizi classificati a sostegno dei sistemi di sicurezza nazionali. Questo segmento fornisce inoltre servizi di rete e integra sistemi spaziali e terrestri per aiutare i propri clienti a raccogliere, analizzare e distribuire in modo sicuro i dati di intelligence critica. Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con 19 anni consecutivi di aumento dei dividendi. Il dividendo attuale è pari al 3,2% annuo, con un Payout pari al 42%. Negli ultimi 10 anni il dividendo è cresciuto del 13,2% annuo composto. Ipotizzando un proseguimento del trend a questi ritmi, tra dieci anni il dividendo potrebbe attestarsi al 10% annuo. Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 15,8% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 4,3% annuo.

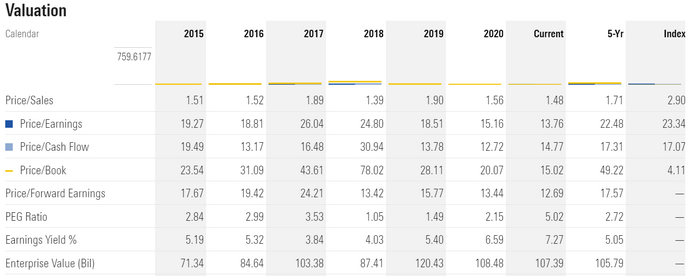

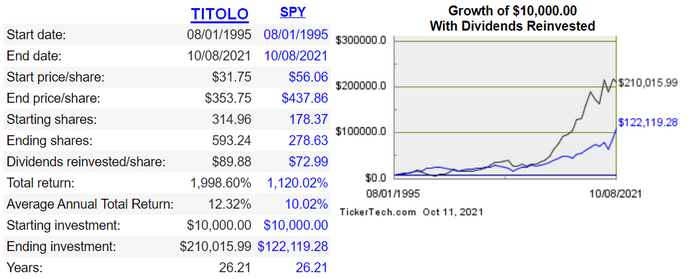

Multipli di borsa: Il price earning attuale del titolo è pari a 12,7 volte gli utili attesi per il 2021, contro una media degli ultimi 5 anni pari a 17,5 volte, confermando una sottovalutazione del titolo. La capitalizzazione attuale è pari a 98 miliardi, con un rapporto prezzo/ricavi pari a 1,5 volte. Performance in borsa: Dal 1995 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +1998%, pari al 12,3% annuo composto. Un importo di 10.000 dollari investiti nel 1995 sono diventati oggi ben 210.015 dollari, contro 122.119 dollari dell'indice S&P500. Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 10% rispetto ai massimi toccati nel 2019, creando una interessante finestra di ingresso per nuovi investimenti.

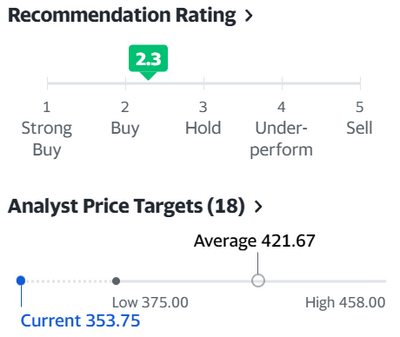

Giudizio degli analisti e valutazioni: Il giudizio medio dei 18 analisti e broker che seguono il titolo è pari a BUY (2,3), su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale pari a +19,2% per i prossimi 6-12 mesi, a cui si aggiunge il dividendo pari a 3,2%, per un Total Return previsto di +22,4%.

fonte Yahoo Finance Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo: 1) Dividendo attuale per azione: 11,2 dollari 2) Stima di crescita futura del dividendo: 7,5% annuo, valore conservativo, sulla base della crescita effettiva del 9,5% annuo, ottenuto dalla società negli ultimi 5 anni 4) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 561,60 dollari. Sulla base delle ultime quotazioni di borsa pari a 481,6 dollari, il titolo presenta uno sconto pari al 26,5% rispetto al valore calcolato. Sulla base di queste considerazioni, aumentiamo oggi l'esposizione su questa società nel nostro portafoglio Top Analisti, confermando questo investimento come una delle posizioni chiave nel settore difesa. Portafoglio ETF Italia Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello. Movimenti di oggi per il portafoglio ETF Italia: Vendite: PASSA AL LIVELLO 2 Nuovi acquisti: PASSA AL LIVELLO 2 Segue analisi dettagliata dell'ETF.

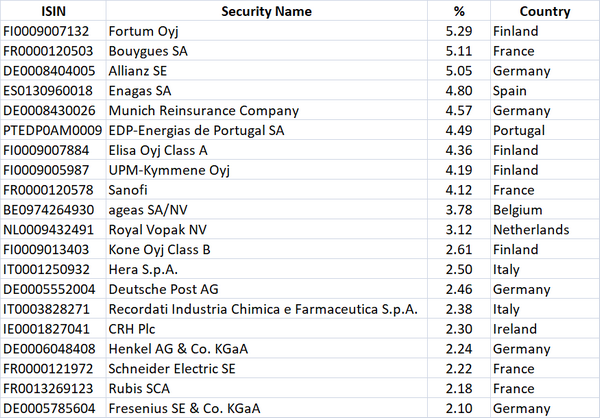

La scorsa settimana abbiamo incassato il dividendo semestrale su questo particolare ETF, un efficace strumento per investitori che come noi sono alla ricerca di rendite periodiche crescenti nel tempo. Dal 30 settembre 2020, il fondo ha messo a segno una performance complessiva pari a +19,16%. Nonostante il buon risultato, negli ultimi 30 giorni questo ETF evidenzia una flessione del 4,5%, creando una interessante finestra di ingresso per nuovi investimenti. Questo fondo, dopo avere applicato un rigido screening di selezione, raggruppa in un unico portafoglio le 40 società dell'Eurozona a più alto rendimento, che abbiano adottato una politica di stabilità o di incremento nella gestione dei dividendi per almeno 10 anni consecutivi. Si tratta di un ETF particolarmente efficace, che permette di investire comodamente e a basso costo (TER 0,3%) sulle migliori società a dividendo in Europa, beneficiando contestualmente di una rendita crescente e potenziali capital gain a medio lungo termine. In sintesi, si tratta di una ristretta elite di società leader che sono state capaci di mantenere elevati e costanti i dividendi negli ultimi anni. Tramite questo strumento facile da negoziare, possiamo investire, con una sola operazione di trading, su alcuni dei più interessanti business europei di successo, ottenendo contestualmente un dividendo semestrale tendenzialmente in crescita negli anni. Le 20 società principali del fondo al 8 ottobre 2021

Attualmente sono presenti nel portafoglio alcune tra le società più importanti dell'Eurozona. Al primo posto troviamo la finlandese Fortum Oyj, che produce elettricità nei paesi nordici, Russia, Polonia e India, con un dividendo pari a 4,2% e una crescita degli utili prevista pari al 25,9% annuo per i prossimi 5 anni. Al secondo posto troviamo la francese Bouygues SA, operante nel settore costruzioni, telecom e media, con un dividendo pari a 4,8% e una crescita degli utili prevista pari al 27,3% annuo per i prossimi 5 anni. Al terzo posto si attesta la tedesca Allianz, primaria società assicurativa operante in tutto il mondo, con un dividendo pari a 4,8% e una crescita degli utili prevista pari al 11,4% annuo per i prossimi 5 anni. Nel portafoglio, sono anche presenti tre aziende italiane: Recordati Industria Chimica e Farmaceutica S.p.A, Hera S.p.A ed ERG S.p.A. Il price earning medio del fondo è pari a 15,7 volte gli utili, con una capitalizzazione media di 24 miliardi per ciascuna società. Il fondo raggruppa i singoli dividendi incassati e li distribuisce ai partecipanti in due rate semestrali, ad aprile e ottobre di ogni anno, con un rendimento medio attuale del paniere attestato al 3%. Si tratta quindi di uno strumento particolarmente efficace per puntare su un ristretto gruppo di società leader in Europa, beneficiando di rendite semestrali crescenti. Buoni dividendi a tutti! Paolo Crociato Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Investiamo sulle stesse società contenute nei portafogli dei grandi investitori ed analisti internazionali Ogni settimana monitoriamo i portafogli e le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri modelli quelle aziende che hanno ottenuto i maggiori risultati e crescite dei dividendi nel medio lungo periodo. Nella tabella qui sotto evidenziamo le performance storiche di alcuni dei grandi portafogli e fondi internazionali a cui si ispira il nostro report.

Disclaimer: Dividendi.org è un blog a carattere informativo e divulgativo sui mercati. Le notizie pubblicate non possono in alcun modo essere considerate come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. Dividendi.org prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. Dividendi.org non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@dividendi.org con una richiesta in tal senso |

|||||||||||||||||